近期美國聯準會(Fed)官員的鷹派發言加劇市場動盪,Fed副主席布蘭納德表示,一連串供給衝擊導致通膨風險居高不下;聖路易聯邦準備銀行總裁博拉德指出,市場低估Fed明年大幅升息的可能性;紐約聯邦準備銀行總裁威廉斯則表示,升息路徑高於9月預期。法人分析,在美國停止升息之前,美債價格維持低檔整理的可能性高,建議可以定期定額美元投資等級債ETF,把握目前收益率上揚的投資環境。

過去一週各類型債市ETF皆獲資金淨流入,整體固定收益型ETF資金淨流入121.03億美元,仍以流入美國債市90.78億美元為主。就債券信評類別而言,投資級債ETF資金淨流入93.33億美元、非投資級債獲資金淨流入15.39億美元。

富蘭克林美盛全球多重策略基金經理人肯尼思.里奇表示,聯準會11月利率會議中,揭示最終利率可能會比9月會議時預期的水準(4.6%)要高,但這仍充滿不確定性,結果端賴未來幾個月的經濟數字而定,然而較為確定的是,聯準會正考慮放緩升息速度,12月會議縮減升息幅度的可能性增高。

BlackRock報告指出,回顧近百年歷史,大部分債券市場表現多為漲勢,期間內僅出現4次股債雙殺的局面,分別發生於1931年、1941年、1969年,以及2022年,顯見近一年所遭遇的股債齊跌情景實為難得。但危機也是轉機,今年債券市場歷經了聯準會激進式升息的洗禮,讓各債券類別收益率快速攀升,除了評價面更具吸引力外,債券存續期間也有所降低,換言之利率上行造成債券價格的波動程度相對降低許多。

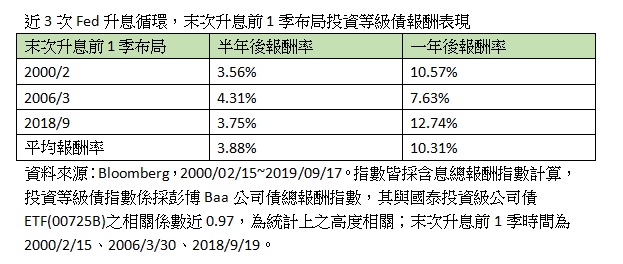

國泰投資級公司債ETF(00725B)基金經理人林盈華分析,根據FOMC利率意向點陣圖指出,2024、2025年聯邦資金利率中位數回降到3.875%及2.875%,意味明年升息腳步將適度放緩,後年則轉向降息。目前市場普遍預期,Fed於2023年第1季升息後,將轉為觀望態度,有利全球債市落底回穩。根據Bloomberg資料,在過去Fed最後一次升息的前1季,投資等級債通常會出現相對低點,觀察近 3 次升息循環中,末次升息前 1 季開始進場布局投資等級債,其1年後平均報酬率可達10%。觀察投資等級債發行量數據,目前債券初期市場供給減少,將有利於支撐債券價格,且隨著時序已來到升息末端的前1季,投資等級債價值浮現。

富蘭克林證券投顧表示,隨著聯準會升息進入下半場,美國通膨卻因就業市場依然緊俏等因素而不會回降過於快速,債市轉多趨勢明確但時間點仍多有變數干擾下,建議投資人可先選擇美元計價全球複合債型基金為核心配置,迎接2023年債市多頭行情。

富達國際亞洲多重資產投資管理主管Matthew Quaife表示,在全球央行不計代價升息以對抗通膨情境下,2023年經濟成長將轉弱且央行鷹派態度將緩和,考慮到美國和核心歐洲地區經濟下滑風險,若央行減緩升息步調,股債市場可望回歸負相關的特性,則債券方面尤其以政府債、投資等級債將扮演種要角色,偏好評價具相對吸引力的投資級債券。

至於該如何布局投資等級債?林盈華指出,今年以來債市震盪劇烈,投資難度明顯提升,建議可透過債券ETF布局,如國泰投資級公司債ETF(00725B),追蹤彭博10年期以上BBB美元息收公司債(中國除外)指數,鎖定信用評等BBB層級的投資等級債,截至10/31,其持有至到期的指數殖利率為6.65%,同時兼顧抗震與收益,一方面投組內的債券信評較高,表現相對非投資等級債穩健;一方面收益表現優於歐美投資等級公司債與主權債,且季配息機制適合有現金流需求的投資人。

而對平時比較沒辦法長時間密切追蹤金融市場變化的投資人來說,定期定額布局債券ETF相對簡單,其投資門檻與交易成本會比直接投資債券來得低,同時也能把握目前收益率上揚、債券價格相對低檔的投資環境,為自己創造收益機會。惟需留意,上述債券指數持有至到期殖利率,並非必然表示基金之實際配息率,投資人可多參考ETF發行公司官網,關注債券ETF的實際配息資訊。