近期歐盟再次傳出將禁止進口俄羅斯原油,部分貿易商開始減少與俄羅斯貿易量,此外,利比亞國內發起示威活動,導致當地油田停產,每日出口量減少55萬桶,種種因素使全球能源供應鏈更加緊張。國際能源署(IEA)為了穩定油價,以美國為首的成員國決議將在未來六個月內釋出總量2.4億桶戰備儲油。這樣的舉措的確立刻對油價有壓抑的效果,但是否真能扭轉高油價趨勢?長期供給問題就此有解?本文就和大家聊聊目前原油市場概況及油價後續走勢看法。

原油總庫存仍處於低點 開發商增產速度緩慢

稍早,美國能源資訊署(EIA)公布4/15當周美國原油總庫存減少約802萬桶,與市場預估增加220萬桶背道而馳,其中包含國內脫離疫情陰霾,需求逐漸回溫,以及近期部分歐洲買家自主迴避俄羅斯能源商品,帶動美國原油及石油商品出口量上升至一日1060萬桶,目前庫存量已接近2018年九月低點。

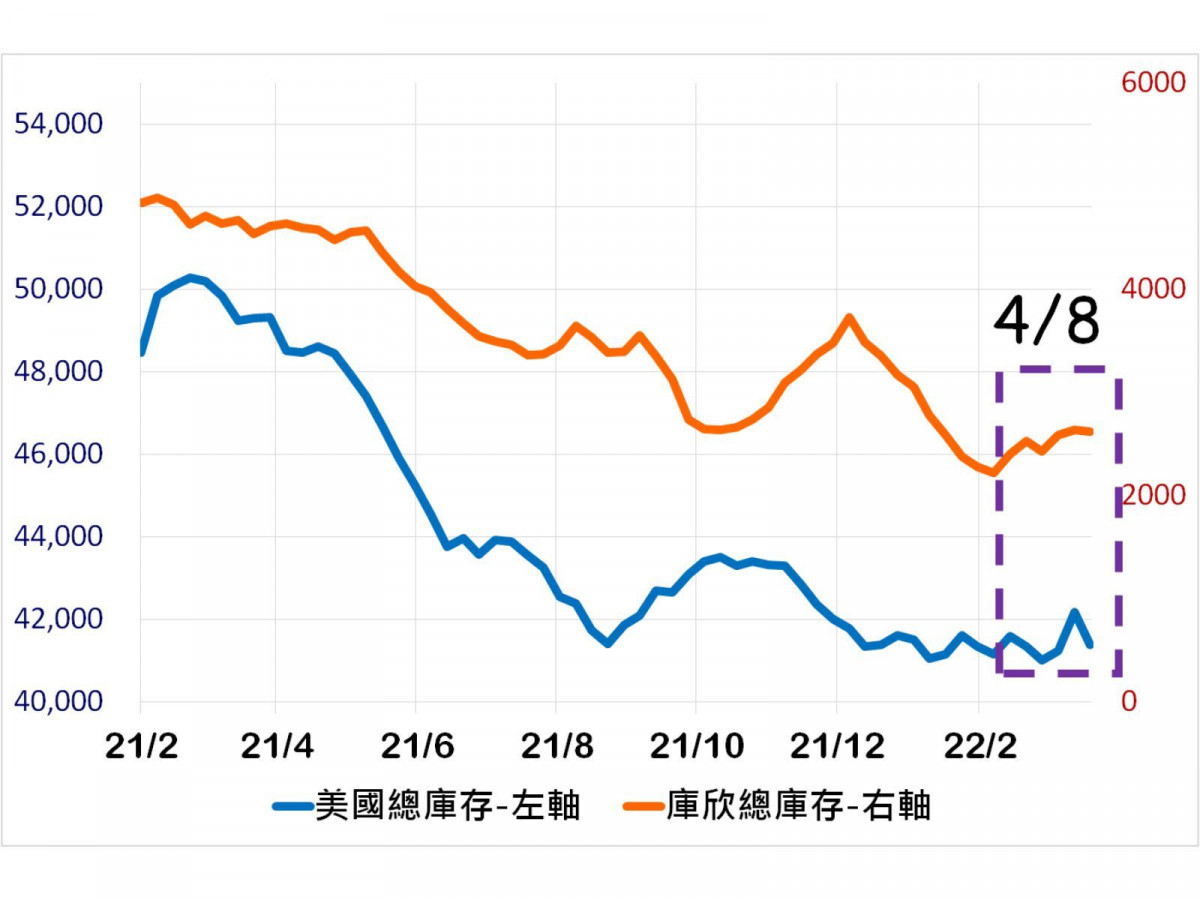

相較於美國總庫存,許多原油期貨交易人更關心庫欣區庫存變化。庫欣區為WTI原油主要交割地,同時也提供芝商所買賣雙方輕質低硫原油期貨合約實物交割機制,價格與現貨市場直接掛鉤。觀察圖一可發現4/8美國總庫存因政府釋出戰備儲油造成庫存大幅增加,但同期庫欣區庫存無大幅變動,顯示此變動非來自市場需求下滑。因此若要觀察市場供需變化,庫欣區庫存比美國總庫存更適合做為判斷原油價格趨勢指標!

過去美國頁岩油開發商受疫情影響,油價低廉造成業者入不敷出,導致許多業者減少鑽井設備投資。由Baker Hughes提供的原油鑽井數數據可以發現2019年底美國原油鑽井數約有670口,但疫情爆發後最低降至約170口,減少超過70%。近期則因油價高漲及政府大力鼓吹增產,吸引頁岩油廠商擴大投資,今年初至今已增加68~548口。但即使如此,考量自開發初期至實際投產仍需等待八至十二個月,預估產量最快將在下半年明顯提升,短期內僅能依靠政府釋出戰備儲油緩解供給不足問題。既然短期內供給無法迅速增加,影響油價多空因素較有可能受到需求面衝擊影響。

中國需求略為放緩 歐美維持成長趨勢

中國疫情升溫,政府仍堅持動態清零政策,深圳、上海及蘇州等經濟重鎮皆陷入封城危機,外界推估本年度經濟成長率將由5%下修至4.2%,且因商業及旅遊活動停擺,汽油、柴油及航空用油需求逐漸下滑,預估四月日均原油需求量較三月減少120萬桶。日前中國內部開始傳出不同聲音,希望政府在經濟受到更大損傷前逐步放寬防疫政策,且目前國際趨勢朝開放邊境邁進,中國難以獨自堅持清零政策,待政策轉向後,能源需求將上升至疫情爆發前水準,全球供需將更為吃緊,推升原油價格。

相較於中國,歐美國家防疫政策已開始朝與病毒共存發展,從蘋果移動趨勢數據可以發現自去年底各國移動頻率皆明顯上升,帶動商品油需求成長,根據EIA公布之商品油庫存數據,汽油及蒸餾油庫存水位皆偏低,其中蒸餾油庫存僅剩下近五年區間最低點的86%,顯示終端需求十分強勁。

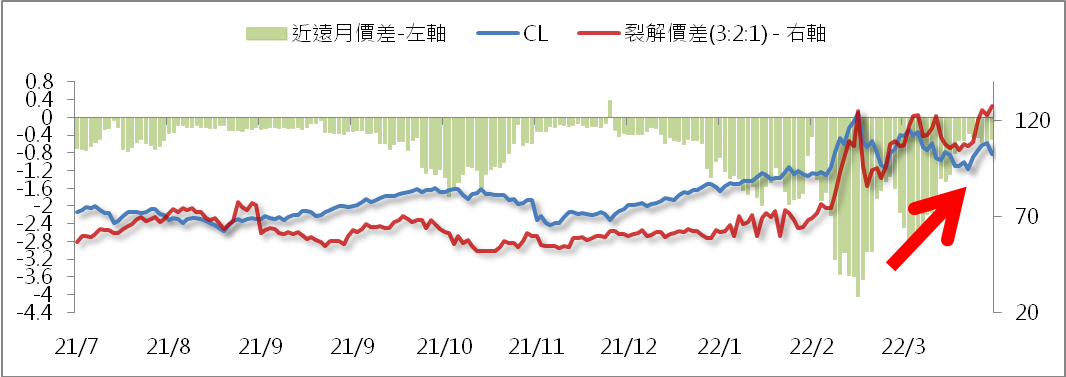

終端需求拉升、報價上漲,也使得「裂解價差」持續上揚。所謂的「裂解價差」就是以成品油(汽、柴油)減去原油所得的利潤空間,若裂解價差走強表示利潤上升,煉油廠將提高產能並導致原油需求增加。從圖二可以發現,近期裂解價差隨著原油價格持續走強,且目前產能利用率仍維持在高點,投資人可以期待原油多頭行情延續。

▲裂解價差與油價走勢圖

原油供需緊張未除 高油價環境延續

國際油價除了短期受中國疫情衝擊及IEA釋出大量戰備儲油影響之外,美元近期表現強勢也使油價承受更多壓力。但若回歸供需基本面,供給方仍因地緣政治風險及過往開發商投資不足,導致產能受限。且全球疫後復甦帶動需求成長趨勢不變,可望提供油價下檔支撐。綜合以上因素,預期原油後續有機會持續朝中立偏多方向發展。

若投資人有意參與原油行情,可以選擇紐約商品期貨交易所(NYMEX)的微型WTI原油(MCL)或是布倫特原油(BZ)進行波段操作,若偏好低槓桿商品則可利用ETF,如「期元大S&P石油」及「期元大S&P原油反1」進行布局。

【延伸閱讀】