好像截稿日總遇到大事件,美國聯準會的九月FOMC就是周四凌晨,正好可以讓筆者來個大預測,沙盤推演一番,說對猜錯都有理,畢竟凡事都有可能發生,這是多數會過日子的隨遇而安的心態。不過,對於每天在金融市場博弈的股民來說,如果不能搶先一步預知未來,就不容易擺脫二八法則的多數輸家的命運。

OPEC+放話減產石油

10月5日是OPEC+例會的日子,也是沙烏地阿拉伯王儲出任總理的第一戰,會前的傳言就很精彩,先放話OPEC+打算一天減產一百萬桶,然後傳出美國力阻OPEC+減產,理由是基本面不支持,過沒多久,市場最新傳言OPEC+加碼減產一天二百萬桶,如果最終OPEC+真的一天減產百萬桶(可能最後一天只有幾十萬桶),那就表示拜登7月15日的中東行白去了。

沙烏地阿拉伯王儲薩勒曼被美國情報單位指控跟被暗殺的美國記者卡舒吉有關,據傳美國法院命令的最後期限將在本周到期,美國法官要求拜登政府就卡舒吉未婚妻提出的訴訟中,權衡薩勒曼是否應該受到主權豁免權的保護,這種保護通常授予世界領導人,例如首相或國王。

所以可以想像得到,這又是一場比膽識的賽局了,前有俄烏的核限戰,又來一個沙特王儲,美國究竟是有多想讓歐洲這場能源危機持續下去。

檯面下的危機

影響金融市場的因素太多了,很多時候藏在檯面下的危機是從來沒見過的。英國央行一周前的無限量購債計畫,可以說來得突然,一時間也不清楚發生什麼事了,後來才知道是9/20~9/27的一周時間,英國十年期公債價格從105.4跌至91.4,同期間的英國退休金資產價值縮水了約1400億英鎊(-13.3%)。

讀者或許覺得很奇怪,退休金不都是長期投資嗎?短期的資產縮水有必要驚慌嗎?市場越恐慌,正好多買一些來攤平壓壓驚,畢竟這些退休金有的是錢。

乍看之下,筆者也覺得市場有點大驚小怪的,後來才知道,英國的退休金用於抵押的英國公債價格在過去兩個月暴跌,虧損導致面臨大規模保證金追繳金額高達約為6900億英鎊,截至今年八月底,英國退休金資產共計約1.5兆英鎊,追繳的保證金幾乎佔一半退休金資產,怎麼虧的?

歐央跟進美聯準會升息

原來英國企業提供給員工的職業退休金(有別於國家退休金)主要有兩種形式:福利確定型計畫(Defined Benefit Plan, DB)和繳費確定型計畫(Defined Contribution Plan, DC)。DB計畫又稱「最終薪金退休金計畫」(Final Salary Schemes),退休金的管理者承諾在員工退休時支付一筆固定的錢,可以提供確定型的退休待遇並且可以抵抗長壽風險,所以退休後能拿到多少只取決於現在支付多少,與退休金管理者的投資表現無關。

既然未來要支付的退休金是固定的,所以公債自然成為首選,而且多半是二十年或三十年的長債為主,就債券而言,平均到期時間越長,債券價格變動對利率波動1%的變化敏感度越高,所以當美國聯準會連續三次升息三碼,歐洲央行也跟進升息二碼(十一年來首次),市場認為英國的通膨壓力相對於歐盟毫不遜色,面對平均2500英鎊的電費帳單,市場喊出英國央行可能在下次會議上暴力升息,於是英國長期公債在過去兩個月暴跌。

英國長期公債暴跌

一般來說,為了對沖利率變動的風險,英國退休金近年來多使用利率互換(Interest Rate Swap, IRS)中的「支付浮動利率,得到固定利率」。英國退休金買入的長期公債收取固定利息收入,通過和交易對手方(銀行)簽訂協議,支付浮動利息。

利率互換只需要向銀行繳納少量抵押品,就可以獲得長天期的資金契約。優惠下來的利息成本,英國退休金可以買入殖利率更高的股票或企業信用債券。

英國退休金監管局在2019年對137個大型英國退休金的調查,45%的退休金在過去五年增加了槓桿的使用,有62%至少有一定的利率互換的未避險風險。英國退休金所允許的最高槓桿率高達七倍。

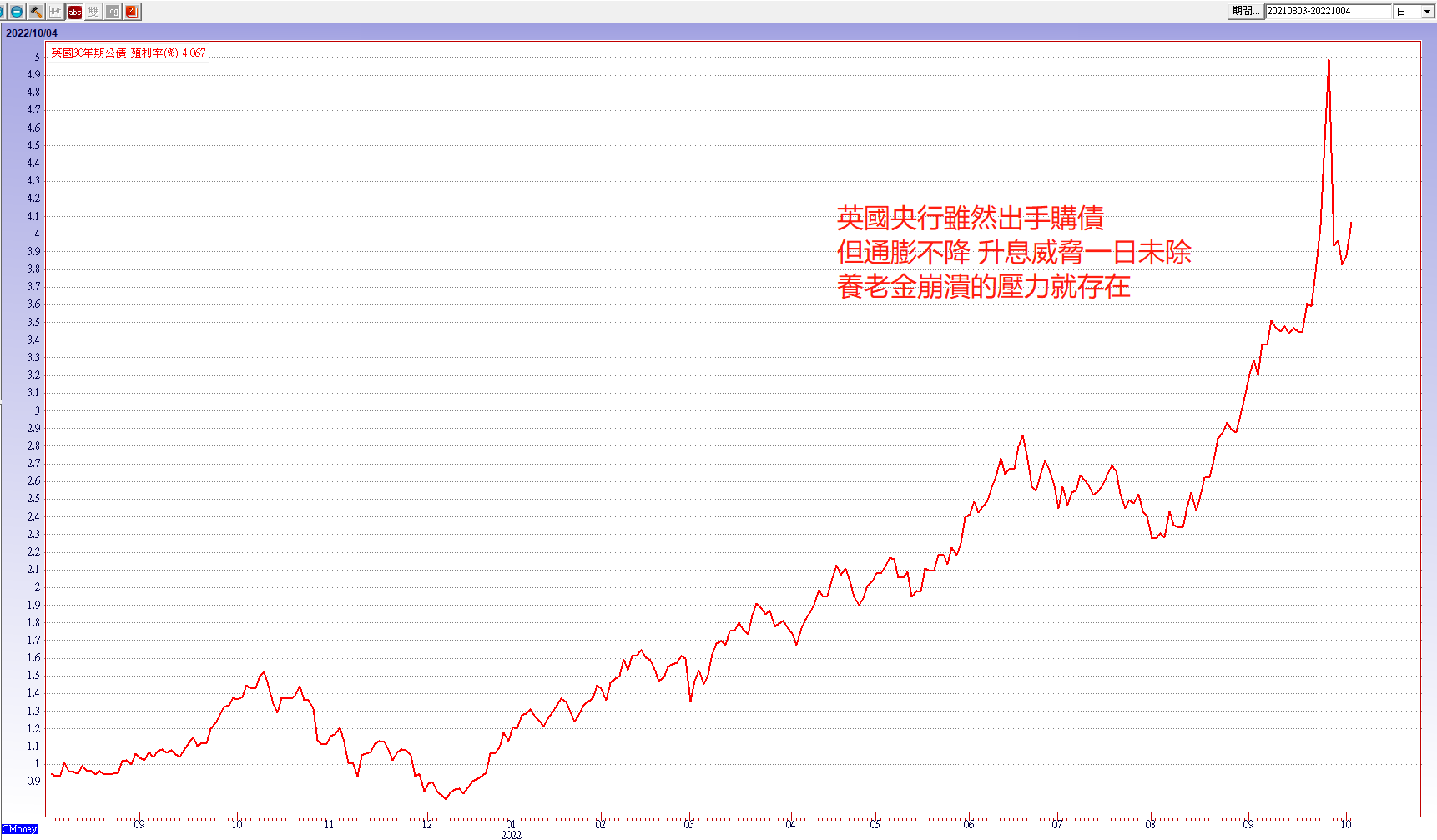

當9月25日英國政府宣布了半個世紀以來最激進的減稅計畫跟能源補貼綁在一塊後,在強勢美元的壓力下,英國三十年期公債殖利率在短短幾天內飆升了一百二十個基點,過去兩個月,三十年期英國公債殖利率上升了二百三十個基點,而英國十年期公債殖利率在一年內飆升超過三百個基點,殖利率飆升至4%,意外的成為黑天鵝事件。

當利率快速上行時,浮動利息支出遠遠超過了英國退休金所購買的長期公債的固定收益,意味著其利率互換產生了虧損。例如一個百億英鎊規模的退休金,利率互換策略裡一個基點的利率變動產生的損益約為二千萬英鎊,過去兩個月,三十年期英國國債殖利率上升了二百三十個基點,利率互換產生的損失為46億英鎊。

英國退休金資產價值縮水

更麻煩的是,英國退休金提供給銀行的抵押品是公債,利率上揚、公債價格下跌,雙重虧損的情況下,英國退休金面臨大規模的保證金追繳,面對快速下跌的債券價格,退休金管理者只能選擇自我斷頭,換取更多的現金來應付保證金追繳,這就是為什麼英國央行頂著高通膨壓力也要出手量化寬鬆購債。

畢竟升息抗通膨與QE購債會造成市場對英國央行的貨幣政策認知上的矛盾,不可能長久持續,所以這只是緩兵之計,爭取時間讓英國退休金監管局盡快協調好退休金與銀行間利率互換中的保證金問題,否則當美國聯準會繼續暴力升息,英國長期公債殖利率將再次出現飆升,退休金的資產端價值又會遭遇大幅貶值,全球金融市場的流動性風險隨時會再次爆發。

房產流動性變低

最近市場正在尋找下一個引爆雷曼時刻的黑天鵝事件,例如瑞信信用違約交換利差突然竄高,飆至2009年以來新高,市場傳言資金缺口達1270億元台幣。無獨有偶,美國銀行認為「Fed賣權」(Fed put,指Fed會在股市大跌時出手救市)面臨考驗且以失敗收場,將是市場最大的風險。

根據2007年次貸風暴與2008年的雷曼兄弟倒閉,金融市場的黑天鵝不外乎跟衍生性金融商品有關,但過去低利率時代的房地產被視為抗通膨最佳資產,在當前股債匯市大變動的時代,難保有拿房產抵押資金轉入股市炒作,在去槓桿化的今天,房產的流動性變低,正所謂「天道好輪迴,蒼天饒過誰」。

【延伸閱讀】