根據統計資料顯示,2021年投資型保單新契約保費全年大賣5,774億元,創此保單在台推出史上新高銷售量,當中有9成是來自類全委保單保費收入,間接推升壽險新契約保費在2021年重返兆元規模,全年估有1兆500億元左右的新契約保費,其中投資型占比逾54%,創14年來新高占率。

《想賺錢,要買對投資型保單》作者,同時也是理財專家李雪雯日前提到,曾經有位朋友託她幫忙看看朋友父親大約十年前陸續買的幾十張,至今幾乎「全都大虧」的投資型保單,並且著急又不甘心地問筆者:「該怎麼辦?是要認賠解約?還是只能繼續擺著」?

實際看了一下這位朋友父親的保單發現,這十年來總繳保費差不多是600萬元左右,但目前包括過去已領配息,再加上現在解約後的解約金(300多萬元),再把這十年買投資型保單的相關保險費用扣掉,大約只能拿回近500萬元。

乍看起來,這好像是一起「想投資,卻錯買到投資型保單,因為保單收取太高的費用成本,所以導致保戶帳戶虧損」的案例。但當再進一步,檢視這位朋友父親幾十張保單所連結投資標的之後才發現,大虧的原因除了與保單收費有關(保單成本大約就佔了投保本金的14%)外,還在於:保戶根本選錯連結標的。因為,他選擇了自以為「保守穩健、高固定配息、高利率外幣」的「高收債基金」,扣掉匯損後的年化報酬率,甚至還不如當初老老實實存銀行台幣定儲。

當然,上面這位朋友的父親所買的,是含有壽險保障的變額萬能壽險,假設不幸身故,大約可以領到約600多萬元的身故保險金。但是前提必須是:被保險人身故。而以當事人總繳600萬元的保費,才換得600萬元多一點的身故保險金,當初也不如買一張傳統壽險,保費還不用花到600萬元。

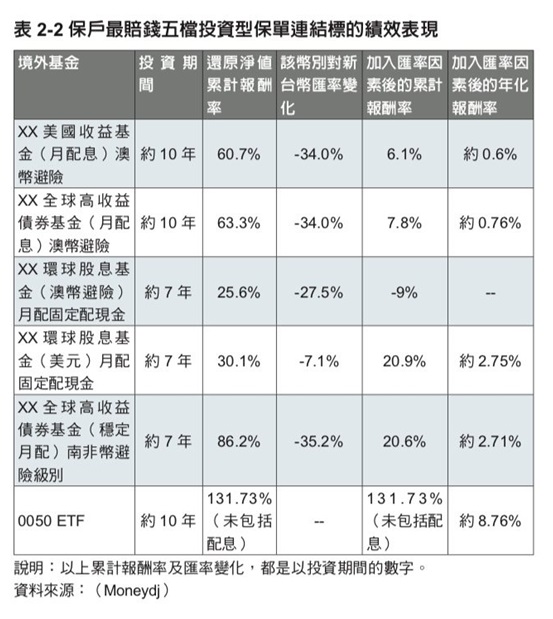

個人挑選朋友父親所買的數十張保單中,重複購買檔數最多,且虧損最大的,大約有5檔基金(請見下表2-2)。雖然5檔中,有4檔標的加計配息後,「看起來」是「賺錢」的,但以「投資7~10年」來算,等於還原淨值的累計報酬率,最高也不過86.2%。

反過來以這位保戶最初投保的2011年7月為例,當時台股0050 ETF的淨值是60.2300,到2021年11月11日的淨值,已經來到了139.5700,這段期間單單是淨值的報酬率(不含配息)就有131.73%,年化報酬率至少有8%以上。

更慘的是,這位朋友父親近十年「看似有賺」的績效,一旦把匯損因素加進去(因為外幣總是得換回台幣,包括每月的配息),所有投資結果瞬間變得「非常難看」。也難怪這位朋友,忿恨不平地向我表示,他父親當初「根本就是被銀行理專所騙」。

【延伸閱讀】